Finansējuma piesaistes nodokļu piemērošana Baltijā

Finansējuma piesaiste, pārfinansēšanās un finansējuma diversificēšana ir viens no svarīgākajiem aspektiem gan mazo un vidējo uzņēmumu (MVU), gan pārrobežu korporāciju attīstībā.

Banku aizdevumi joprojām ir visizplatītākais fiansējuma veids, tomēr arvien palielinās konkurence ar alternatīvajiem finansējuma veidiem. Šādos apstākļos tiešo nodokļu plānošana finansējuma piesaistes darījumos ir “must have” jebkuram biznesam, jo ļauj nepalielināt investoru izmaksas uz nodokļu piemērošanas rēķina.

Latvija, Igaunija un Lietuva kā Ekonomiskās sadarbības un attīstības organizācijas (EDSO) un Eiropas Savienības (ES) dalībvalstis patlaban aktīvāk nekā jebkad agrāk strādā pie dažādu nodokļu pretizvairīšanās normu ieviešanas. Tostarp tiek ieviesta Daudzpusējā nodokļu konvencija (“Multilateral Instrument”), kas ietekmēs visu noslēgto ES nodokļu konvenciju piemērošanu, realizēs ES direktīvu normas attiecībā uz izceļošanas nodokli, pārmērīgo procentu atskaitīšanu un citiem noteikumiem. Jāņem vērā arī Latvijā nesen veiktās nodokļu reformas ietekmi uz nodokļu plānošanas risinājumiem.

Parāda, kapitāla vai hibrīda finansējums?

Alternatīvā finansējuma sniedzēji – investori – izvēlas starp investīcijām akcijās vai parāda instrumentos, un šo izvēli nosaka daudzi biznesa apsvērumi. Atbilstoši izvēlētajam risinājumam gan investoriem, gan pašam finansējuma piesaistītājam rodas arī nodokļu sekas, kas izpaužas līdz pat faktiski samaksātam nodoklim. Izvēle starp parāda finansējumu un kapitālu satur arī citu pamata atšķirību nodokļu kontekstā – procenti veido izmaksas no peļņas apjoma pirms nodokļa piemērošanas, savukārt dividendes neietekmē dividenžu apmēru un neveido atskaitāmss izmaksas.

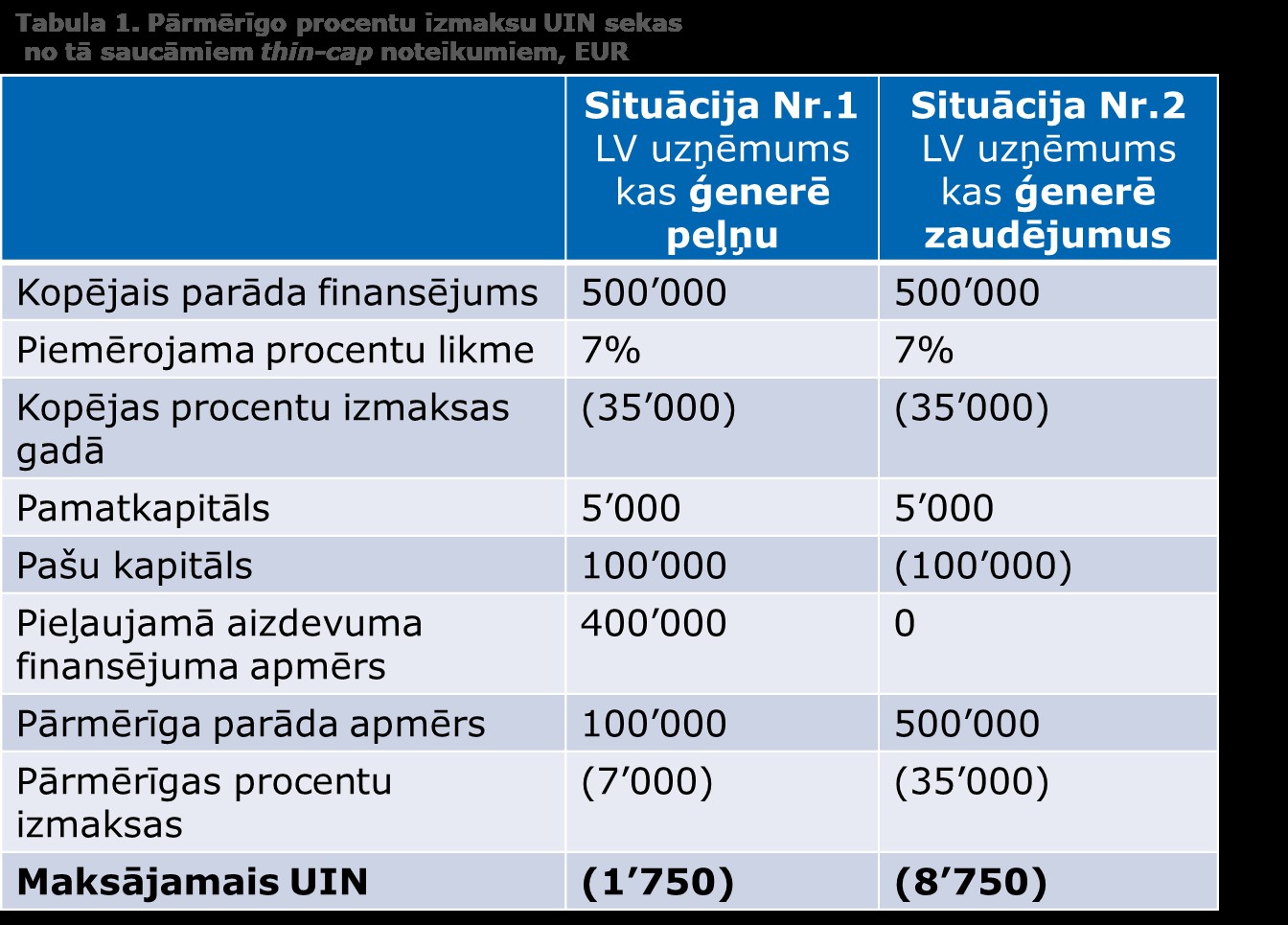

Tabulā modelēts nodokļu efekts no palielinātajiem procentu maksājumiem, kas rodas, Latvijas uzņēmumiem piesaistot aizdevuma finansējumu situācijās, kad parāda finansējuma kopējais apmērs (neieskaitot banku finansējumu) pārsniedz uzņēmuma četrus paša kapitāla apmērus tekošā pārskata perioda sākumā.

No pašreizējā regulējuma secināms, ka uzņēmumiem ar negatīvu vai ļoti mazu pašu kapitālu jebkurš nebanku parāda finansējums radīs maksājamo uzņēmuma ienākuma nodokli (UIN) no procentu izmaksām. Šis ir ļoti būtisks finansējuma piesaistes aspekts, īpaši jaunuzņēmumiem un biznesiem attīstības stadijā.

Parāda finansējuma nodokļu aspekti

Parāda finansējums nozīmē, ka uzņēmumam, kas piesaistījis finansējumu, veidosies atskaitāmas procentu izmaksas. Atkarībā no konkrētā parāda finansējuma veida tās var parādīties uzreiz vai uzkrāties noteiktā finansējuma perioda laikā. Tomēr šādas izmaksas tiks atzītas grāmatvedības uzskaitē uzreiz, neatkarīgi no procentu faktiskās izmaksas laika.

Parāda finansējums ir visai izplatīts risinājums, jo nodrošina investoru interešu aizsardzību augstākā pakāpē nekā investīcijas kapitālā, vienlaikus saglabājot dibinātāju kontroli pār biznesu. Praksē pastāv vairāki alternatīvie parāda finansējuma risinājumi – sākot ar aizdevumu, kurā procenti periodiski kapitalizējas, beidzot ar mezanīna finansējumu un konvertējamām obligācijām. Apsverot šos finansējuma piesaistes risinājumus, jāņem vērā virkne nodokļu aspektu. Viens no tiem ir iepriekšminētie palielinātie procentu maksājumi jeb plānās kapitalizācijas noteikumi (“thincap limitation rules”).

Citi svarīgi nodokļu aspekti:

- Latvijā un atsevišķos gadījumos arī Igaunijā – aizdevumi saistītām pusēm, kas pārsniedz 12 mēnešu periodu, ir uzskātami par nosacīto peļņas sadali un ir apliekami ar UIN visā to apmērā;

- grupas ietvaros pārvirzītajam finansējumam (procentu likmēm, uzcenojumam) ir jāatbilst tirgus līmenim un jābūt pamatotam ar tirgus cenu pētījumu.

- Uzņēmumu grupai dabiski attīstoties, juridiskā un finansējuma struktūra no nodokļu plānošanas viedokļa bieži vien netiek līdz galam pārdomāta. Rezultātā tā izrādās ne visai efektīva, var rasties nodokļu izmaksas, kas sagādā nepatīkamu pārsteigumu nodokļu aprēķināšanas brīdī.

- Tomēr, arī laikus analizējot plānotā finansējuma plūsmu, var rasties nepieciešamība pēc specializēta finansēšanas uzņēmuma izveidošanas – iespējams, valstī ar piemērotāko nodokļu režīmu. Vienlīdz svarīgi ir ar nodokļu ieguvumiem pamatot arī finansēšanas uzņēmuma saimniecisko nepieciešamību, kas var tikt formulēta šādos vai līdzīgos ieguvumos:

- centralizēta finansējuma piesaiste var nodrošināt lielāku un lētāku finansējumu;

- iespēja izveidot diversificētu finansējuma piesaistes portfeli, izveidojot dažādu tranšu vērtspapīrus;

- naudas plūsmas funkciju centralizēšana un efektivitātes palielināšana.

Stratēģiskās investīcijas kapitālā

Apsverot finansējuma piesaisti kapitālā, jāatceras, ka investori fokusēsies vai nu uz regulāriem ienākumiem jeb dividenžu plūsmu, vai uz ieņēmumiem no kapitāla daļu vai akciju pārdošanas, izejot no investīciju projekta. Visbiežāk stratēģisko kapitāla investīciju piesaistei izmanto specializētas holdinga sabiedrības.

Līdz ar to būtu jāņem vērā vairāki nodokļu aspekti, piemēram, dividenžu ieturējuma nodoklis. Visu trīs Baltijas valstu regulējums paredz atbrīvojumu no ieturējuma nodokļa uz dividendēm, ja tās izmaksās kvalificējamajai holdinga sabiedrībai. Latvijā un Igaunijā nepastāv ieturējuma nodoklis uz dividenžu izmaksu fiziskām personām (izņēmums – ja Igaunijas uzņēmums piemēro samazināto nodokļa likmi 14/86). Mūsu valstī ir pieejams ienākuma atbrīvojums no UIN, pārdodot kapitāla daļas vai akcijas (kapitāla pieaugums), ja daļas vai akcijas nepārtraukti piederējušas Latvijas uzņēmumam 36 mēnešus.

Gadījumā, ja tiek atsavinātas tāda uzņēmuma akcijas vai kapitāla daļas, kura aktīvu lielāko daļu veido nekustamais īpašums Baltijā, nekustamā īpašuma atrašanās valstī var tikt piemērots ieturējuma nodoklis (Latvijā – 3 % no darījuma bruto vērtības). Pastāv risinājumi šā ieturējuma nodokļa nepiemērošanai, tomēr ienākums var vienalga nebūt pilnībā atbrīvots no UIN.

Jāpatur prātā arī jautājums par saņemto dividenžu atbrīvošanu no UIN. Lai gan visas trīs Baltijas valstis nodrošina saņemto dividenžu atbrīvojumu no ES uzņēmumiem, Latvijā šāds atbrīvojums ir plašāks. Latvijā nav nepieciešama minimāla līdzdalība meitasuzņēmuma kapitālā. Pie noteiktiem nosacījumiem atbrīvojums ir attiecināms arī uz trešo valstu uzņēmumu dividendēm.

Hibrīda instrumentu izmantošana

Nereti investīcijas biznesam tiek piesaistītas, izmantojot tā saucamos hibrīda instrumentus, kas īpaši ar to, ka vienlaikus var atbilst gan kapitāla, gan parāda instrumentu pazīmēm. Šādi risinājumi – bez komerciālo priekšrocību nodrošināšanas – tika plaši izmantoti līdz “base erosion and profit shifting” (BEPS) projekta ieviešanai, lai panāktu tā saucamo “double dip” struktūru, kas dod dubultos nodokļu ieguvumus.

Tagad šādi risinājumi tiek uzskatīti par nodokļu bāzes erozijas izpausmi BEPS projektā, to izmantošana tika apkarota ES un EDSO dalībvalstu līmenī. Rezultātā nodokļu regulējums Baltijas valstīs aizliedz nodokļu vajadzībām atskaitīt maksājumus par hibrīda instrumentiem, ja tie ienākumu saņemšanas valstī ir neapliekami kā dividendes vai kā citādi. Līdz ar to mezanīna un līdzīgu finansējuma veidu piesaistē būtu ieteicams izvērtēt nodokļu sekas un vajadzības gadījumā saskaņot tās arī ar nodokļu administrāciju.

Baltijas valstu investoru priekšrocības

Neraugoties uz sarežģīto nodokļu vidi, Baltijas valstis nodrošina neticami labas priekšrocības saviem nodokļu rezidentiem. Vēlos pievērst uzmanību diviem 0 % nodokļu režīmiem Latvijā, no kuriem pirmais ir 0 % UIN nesadalītajai peļņai. Šāds UIN režīms ir spēkā no 2018. gada 1. janvāra, kad Latvija pievienojās Igaunijai un Gruzijai 0 % UIN režīma ieviešanā reinvestētajai peļņai.

Savukārt fiziskām personām – Latvijas rezidentiem – ir pieejams unikāls pilna apmēra atbrīvojums jebkuram dividenžu ienākumam no ES valstu uzņēmumiem, pat ja šajās valstīs UIN faktiski netika maksāts. Analoģisks atbrīvojums pienākas uz trešo valstu uzņēmumu dividendēm, ja šajā valstī ir faktiski samaksāts jebkāda apmēra UIN vai ticis ieturēts IIN no dividendēm.