Finanšu tehnoloģiju nozare gadu pēc pandēmijas sākuma

Pirmajā mirklī var šķist, ka finanšu tehnoloģiju nozari pandēmijas izraisītā ekonomiskā krīze varētu faktiski neskart, jo tās pamatā ir nepārtraukta spēja digitāli transformēties. Laikā, kad daudzas dzīves jomas pāriet digitālajā vidē, vairāki pētījumi apliecina strauju 72% pieaugumu finanšu tehnoloģiju lietotņu izmantošanā Eiropā.

Rūpīgāka analīze atklāj, ka šo procesu ietekme uz dažādām finanšu tehnoloģiju jomām un uzņēmumiem dažādos posmos ir bijusi nevienmērīga. Aizvien pieaugoša ir plaisa starp stabiliem, attīstītiem finanšu tehnoloģiju uzņēmumiem un jaunattīstības stadijas uzņēmumiem, kuriem šobrīd ir izaicinoši atrast savu vietu tirgū un piesaistīt investīcijas izaugsmei. Šāda situācija nav pārsteidzoša, jo, lai spētu ātri un efektīvi reaģēt uz pandēmiju, uzņēmumiem bija nepieciešams kapitāls un kvalitatīvi darbības procesi.

Lai novērtētu, kā pandēmijas laikā klājas finanšu tehnoloģiju nozarei kopumā, būtu detalizētāk jāanalizē ieguldījumu apmērs dažādos finanšu tehnoloģiju segmentos un uzņēmumos.

Pandēmija izmaina finanšu tehnoloģiju finansēšanas procesus

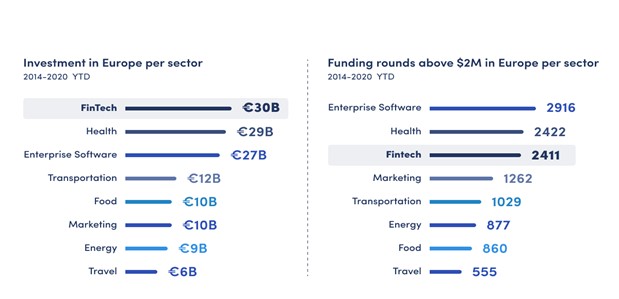

2019. gadā, pirms pasaule apstājās dēļ COVID-19 pandēmijas, eksperti prognozēja, ka investīcijas finanšu tehnoloģiju nozarē Eiropā turpinās pieaugt un nozare stiprinās savu klātbūtni, pieredzējušiem tirgus spēlētājiem slēdzot aizvien lielākus investīciju piesaistes darījumus. Turklāt tieši finanšu tehnoloģiju nozare pēdējos gados ir bijusi Eiropas lielākā kapitālieguldījumu kategorija, kas kopš 2014. gada kā riska kapitāla investīcijas piesaistījusi vairāk nekā 30 miljardus eiro.

Avots: Dealroom.co

Tomēr finanšu tehnoloģiju nozares piesaistītais finansējums 2020. gadā izrādījās mazāks nekā gaidīts un nesasniedza 2019. gada līmeni, lai gan tas bija augstāks nekā 2018.gadā. Ņemot vērā, ka COVID-19 pandēmijas dēļ daudzi darba, iepirkšanās un izklaides veidi pārgājuši uz attālinātiem un digitāliem formātiem, būtu bijusi gaidāma stabilāka piesaistīto investīciju plūsma 2020.gadā. Šie rezultāti varētu liecināt, ka vispārējās šaubas un nedrošība ir ietekmējušas arī investoru plānus. Vēl viens papildus faktors, kāpēc vērojama vilcināšanās no investoru puses, varētu būt Brexit, jo ilggadējā lielāko finanšu tehnoloģiju investīciju citadelē – Londonā – šobrīd iestājusies neskaidrība.

Londonā bāzētā riska kapitāla ieguldījumu uzņēmuma Talis Capital līdzdibinātājs Matuss Mārs (Matus Maar) ir norādījis uz izmaiņām, kādas novērojamas pagājušā gadā, pieņemot lēmumu par labu kapitāla ieguldīšanā kādā no uzņēmumiem. “Jebkādi jauni ieguldījumi, kurus mēs šajā laikā [2020.gadā] apsvērām, bija vērsti uz tiem uzņēmumiem, kas spēja ātri pielāgoties jaunajiem apstākļiem, izmantojot tos savā labā.”

Aizvien pieaugošā aiza starp pieredzējušiem un jauniem uzņēmumiem

Finanšu tehnoloģiju uzņēmumus pandēmija skāra dažādās to attīstības stadijās, tāpēc daži krīzi varēja pārvarēt labāk nekā citi.

Uzņēmumi ar pieredzi salīdzinoši viegli pielāgojās pandēmijas apstākļiem. Šie uzņēmumi jau bija iekarojuši zināmu tirgus pozīciju, spēja ātri adaptēties, lieliski pārzina tehnoloģiju sniegtās iespējas un ir pārliecināti par savu darbības stratēģiju. TWINO ir šāda uzņēmuma piemērs, kurš nav sajutis būtisku pandēmijas ietekmi – COVID-19 otrā viļņa laikā TWINO investoru absolūtais vairākums turpināja ieguldīt, un uzņēmuma finanšu rezultāti un reputācija piedzīvoja pieaugumu.

Stabiliem finanšu tehnoloģiju uzņēmumiem krīze ir laiks, lai demonstrētu labus uzņēmējdarbības rezultātus un pat plānotu paplašināšanos. TWINO prioritātes šobrīd ir Investīciju platformas attīstība un ieguldījumu brokeru sabiedrības licences iegūšana. Savukārt tie uzņēmumi, kuri tāpat kā TWINO, neskatoties uz krīzes radīto neskaidrību, nepieņēma darbiniekiem nelabvēlīgus lēmumus, turpināja stiprināt savu darba devēja tēlu, tādējādi iegūstot priekšrocību pārējo tirgus spēlētāju vidū.

Vairums finanšu tehnoloģiju jaunuzņēmumu, kuri, sākoties COVID-19 pandēmijai, atradās attīstības stadijā un nebija vēl īsti ienākuši tirgū vai nostabilizējušies, ir iepauzējuši attīstību, meklējot papildus investīciju iespējas, vai pat apturējuši savu darbību. Veiksmīgākie, kuri, neskatoties uz pandēmijas izraisītajām ekonomikas sekām un investoru nogaidošo pozīciju, tomēr spēja piesaistīt papildu finansējumu, šobrīd nogaida labāko brīdī, lai pilnvērtīgi startētu tirgū.

Tikmēr tradicionālie finanšu pakalpojumu sniedzēji, kas pirms pandēmijas bija uzsākuši savu pakalpojumu digitālo transformāciju, bet kuriem nebija izdevies to pabeigt, šobrīd ir nonākuši izaicinošā situācijā. Šādi uzņēmumi turpina izjust krīzes ietekmi. Piemēram, tiem tirgus spēlētājiem, kuri pilnībā nepārorientēja savu klientu bāzi uz pakalpojumu saņemšanu tiešsaistē, šobrīd varētu būt ļoti izaicinoši laiki.

Šos novērojumus apstiprina arī ziņojums “Finanšu tehnoloģiju stāvoklis Eiropā 2021. gadā”, kas sniedz dziļāku ieskatu finanšu tehnoloģiju nozares finansējumā pēdējos gados. Mēs redzam, ka būtisku pieaugumu Eiropā ir izraisījuši galvenokārt tie finanšu tehnoloģiju uzņēmumi, kuri piesaistījuši izaugsmes kapitālu (darījumi vairāk nekā 15 miljonu eiro vērtībā) un finanšu darījumus vēlīnākā uzņēmuma izaugsmes stadijā 100 miljonu eiro apmērā un vairāk. Agrīnās stadijas (pirmsēklas finansējums) finansēšanas darījumu skaits (mazāk nekā 15 miljoni eiro) faktiski ir samazinājies visu triju šajā ziņojumā analizēto gadu laikā.

Manuprāt, tas liecina par interesantu tendenci - spēcīgāki un nostabilizējušies uzņēmumi nemitīgi turpina piesaistīt finansējumu, tikmēr Sākotnējā publiskā piedāvājuma (IPO) aktivitāte ir bijusi zema, kas varētu liecināt, ka investori ir piesardzīgi un nobažījušies par potenciāli nepietiekami augstu sākotnējo publiskā uzņēmuma vērtējumu, tādēļ nav gatavi spert attiecīgo soli.

Cita starpā, absolūti lielākā daļa no vislabāk finansēto Eiropas finanšu tehnoloģiju uzņēmumiem gadu no gada ziņo par zaudējumiem, kas kopā ar salīdzinoši retajiem pārdošanas (exit) un publisku vērtspapīru kotēšanas biržā darījumiem rada jautājumu – vai fondi, kas finansē šos uzņēmumus bez skaidriem peļņu nesošiem darbības mehānismiem, vēl aizvien cer, ka tie kļūs ienesīgi, vai arī viņi apzināti, ar savu nevēlēšanos iegrāmatot zaudējumus, stimulē burbuļa veidošanos?

Finanšu tehnoloģijas pēc Brexit

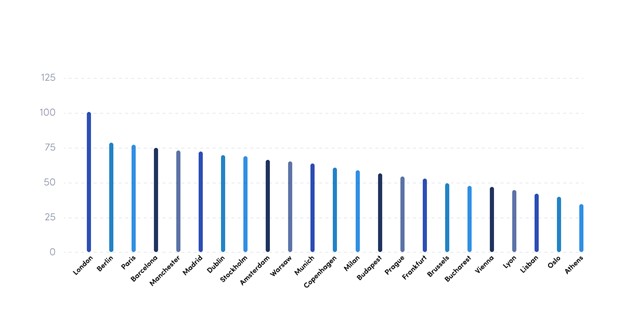

Mēs nedrīkstam par zemu novērtēt arī Brexit ietekmi uz finanšu tehnoloģiju nozari Eiropā. Līdz šim lielākā daļa finanšu tehnoloģiju darījumu norisinājās Apvienotajā Karalistē. Pievilcīgākās pilsētas no finanšu tehnoloģiju uzņēmumu viedokļa Eiropā 2020. gadā bija Londona, Berlīne un Parīze.

Avots: Statista

Rodas loģisks jautājums par to, kura pilsēta pārņems Londonas kā Eiropas finanšu tehnoloģiju līderes lomu – vai tā būs Berlīne vai Parīze, vai kāda pavisam jauna līdz šim nenovērtēta finanšu citadele? Varbūt tomēr Apvienotajai Karalistei izdosies saglabāt savas līderpozīcijas, neraugoties uz Brexit? Daudzi eksperti uzskata, ka šis ir mazticams scenārijs, savukārt citi norāda, ka Apvienotās Karalistes aiziešana no bloka dos tai brīvību, lai rosinātu inovācijas un veidotu pašai savu regulējumu attiecībā uz finanšu tehnoloģijām un kriptovalūtām. Šajā scenārijā Apvienotā Karaliste varētu atdzimt no jauna kā decentralizētu finanšu un kriptovalūtas centrs.

Finanšu tehnoloģiju nozares optimistiskās perspektīvas

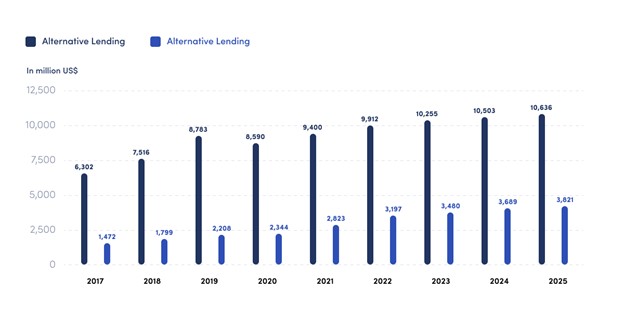

Statista tirgus prognozēs norādīts, ka Eiropas finanšu tehnoloģiju tirgus nākamos piecus gadus turpinās augt un digitālie maksājumi vēl aizvien būs tā lielākais segments. Arī alternatīvās kreditēšanas segments turpinās pieaugt, darījumu kopējai vērtībai 2025.gadā sasniedzot 10,636 miljardus dolāru. Lielākais prognozētais darījumu vērtības pieaugums (par 9,4%) sagaidāms šogad pēc samazinājuma 2.2% apmērā, kādu nozare pieredzēja 2020.gadā.

Avots: Statista

Mēs šobrīd dzīvojam vēsturiskā brīdī, kurā ir vienlīdz daudz izaicinājumu un iespēju, tāpēc ir vērts atcerēties, ka vesela pasaules vadošo finanšu tehnoloģiju jaunuzņēmumu un ātri augošo uzņēmumu (scale-ups) paaudze radās tieši iepriekšējās finanšu krīzes laikā. To vidū bija tādi uzņēmumi kā Stripe, Transferwise, un netieši arī Revolut.

Finanšu tehnoloģiju uzņēmumu agile uzņēmējdarbības modeļi ļauj būt inovatīviem un elastīgiem, tādējādi, salīdzinot ar tradicionālākiem tirgus spēlētājiem, sniedzot iespēju ātrāk reaģēt uz mainīgajiem tirgus apstākļiem un savā labā ātri un plašā mērogā izmantot jaunās iespējas.