Kapitālisma kazino baroni

Spēlēm līdzīgā lietotne Robinhood ir uz visiem laikiem izmainījusi finanšu brokeru biznesu.

Pievēršot ilūzijas zaudējušo mileniāļu uzmanību ar nulles komisiju, spēlēm līdzīgā lietotne Robinhood ir uz visiem laikiem izmainījusi finanšu brokeru biznesu. Solījums padarīt finanses demokrātiskākas dibinātājiem ir dāsni atmaksājies – iegrūžot jauno dumiķu paaudzi tieši niknāko Volstrītas haizivju apskāvienos, viņi ir kļuvuši par miljardieriem.

Ir 31. jūlijs, piektdiena, nedaudz pēc pusnakts, un Todd Capital Options Community izveidotajā vērtspapīru tirgotāju-iesācēju iecienītajā tiešsaistes kanālā Slack, kura abonementa maksa 20 dolāru mēnesī, kūsā dzīvība. Bezdarba rādītāji nekontrolējami palielinās, un valdības visā pasaulē izmisīgi cenšas izvairīties no ekonomikas sabrukuma, bet šīs finanšu oāzes dalībnieki rīko svinības – tieši tāpat kā 1999. gadā, kas treideriem bija īpaši panākumiem bagāts, pirms 2000. gada martā plīsa dotcom burbulis.

Par spīti pandēmijai, Amazon, Apple, Facebook un Google ziņo par neticami labiem finanšu rezultātiem – kopumā 205 miljardu dolāru apgrozījumu ceturksnī un 34 miljardu peļņu laikā, kad ASV iekšzemes kopprodukts uzrādīja 33 % kritumu. Nedēļām ilgi kluba jaunieši lika likmes uz spekulatīviem darījumiem, izmantojot lietotni Robinhood. Tagad viņi ir gatavi izņemt nopelnītos līdzekļus.

“It nekas nevar rīt man likt pārdot manus pirkšanas iespēju līgumus uz AMZN 10/16, un man vienalga, kas notiks… Es paturēšu visu. Lūdzieties par mani,” saka lietotājs ar segvārdu JG. Tuvojoties saullēktam, lietotājs NBA Young Bull paziņo: “Labrīt, nākotnes miljonāri! Vai ir jau 9.30?”

Šādu spekulāciju pamatā ir adrenalīna pieplūdums, kas pārvērtās par eiforiju pēc tam, kad Apple paziņoja ne tikai par to, ka pārspēta prognozētā peļņa, bet arī par 4 pret 1 akciju sadalīšanu, kas tādējādi iPhone ražotāja akcijām ļauj piesaistīt vēl vairāk mazo investoru. Piektdien pulksten 9.30, sākoties tirdzniecībai, Apple un Amazon pirkšanas iespēju līgumi, kurus uzpirkuši daudzi tirgus jaunpienācēji, izdāļā naudu kā spēļu aparāti Lasvegasā, trāpot uz trim septiņniekiem, jo abu tehnoloģiju gigantu vērtība kopā ir pieaugusi par ceturtdaļtriljonu dolāru. Dienas laikā un brīvdienās veiksmīgo Robinhood treideru ziņu plūsmā atrodami šādi teksti: “Redzi peļņu, gūsti peļņu!” Vai: “Manas iespējas dod man iespējas.” Pirmdienā, 3. augustā, Nasdaq indekss sasniedza jaunu rekordu.

Esiet sveicināti akciju biržā Robina Huda stilā! Kopš februāra, globālajai ekonomikai sabrūkot zem koronavīrusa svara, miljoniem iesācēju, bruņojušies ar 1200 dolāru lielu dīkstāves pabalstu un milzum daudz brīva laika, sāka tirgoties Silīcija ielejas jaunuzņēmuma platformā Robinhood – viedtālruņiem draudzīgā starpniecības servisā, ko 2013. gadā nodibināja Vladimirs Tenevs (33) un Beidžu Bhats (35).

Jaunie uzņēmēji uzbūvēja paši savu raķeti, izmantojot to pašu formulu, kas reiz padarīja tik veiksmīgu Facebook, proti, viņu produkts bija pieejams bez maksas, viegli lietojams un izraisīja atkarību. Un lietotne Robinhood – nosaukta leģendāra viduslaiku noziedznieka vārdā, kurš ņēma no bagātajiem, lai dotu nabadzīgajiem, – devās misijā, kuru saprata pat visprogresīvākie kapitālisma slavinātāji mileniāļi – demokratizēt finanšu sektoru.

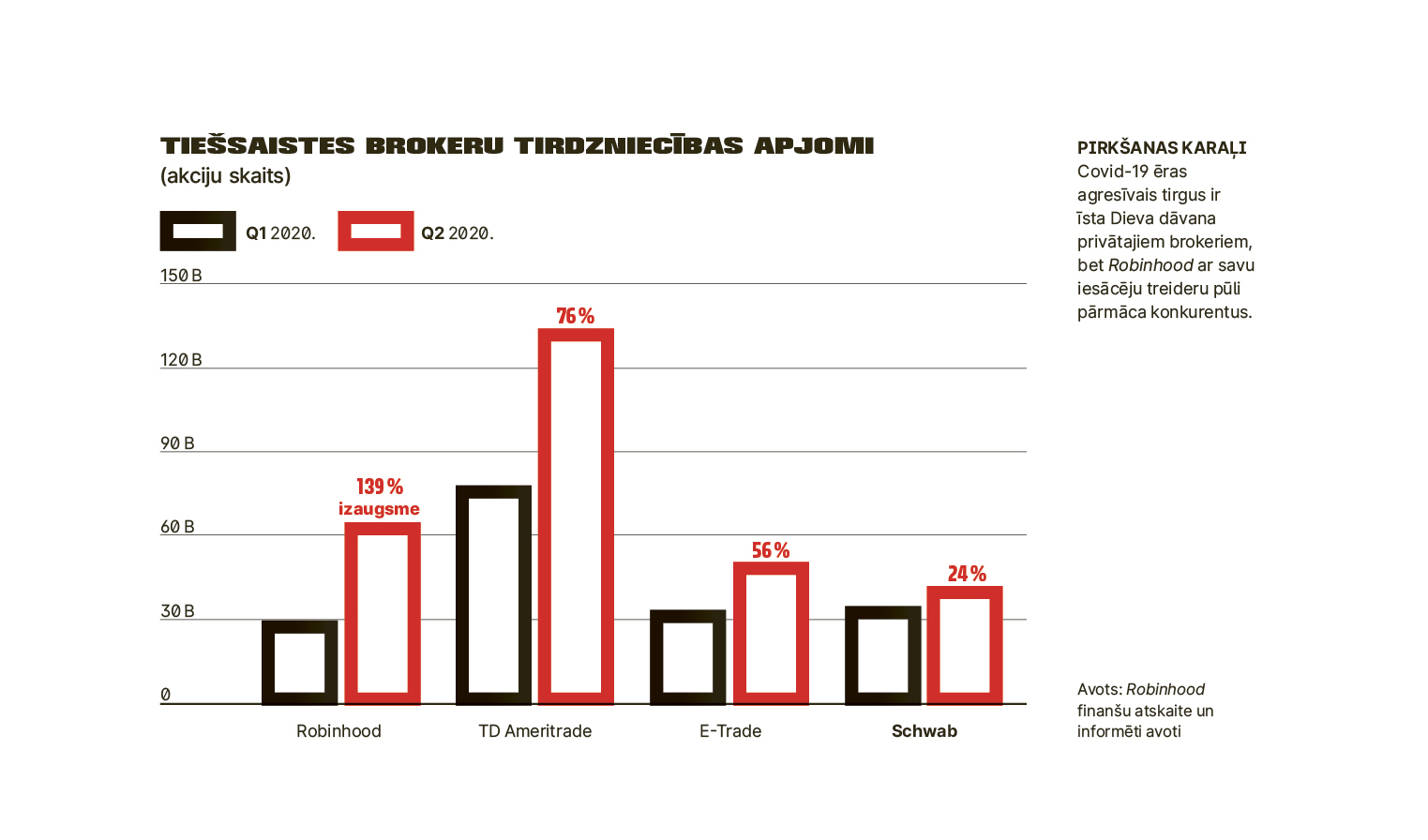

Covid-19 un valdības atbalsts lietotnei Robinhood bija gluži kā debesmanna. Kopš janvāra uzņēmumā atvērti vairāk nekā trīs miljoni kontu – pieaugums par 30 % –, turklāt, kā ziņo par tā finansēm informēts avots, šogad paredzami 700 miljonu dolāru ieņēmumi, kas ir par 250 % vairāk nekā pērn. Kopš 1975. gada May Day, kad ASV Vērtspapīru un biržu komisija atcēla brokeru komisiju regulējumu, ļaujot uzplaukt tādiem brokeru uzņēmumiem kā Charles Schwab, līdz šim akciju tirgū nav bijis neviena cita tik liela satricinājuma. Robinhood tirdzniecība bez komisijas ir kļuvusi par tirgus standartu arī tādos uzņēmumos kā TD Ameritrade, Fidelity, Schaw, Vanguard un Merrill Lynch.

Dzīvespriecīgie Robinhood lietotāji liek tirgum kustēties. Noteiktas akcijas, piemēram, Īlona Maska kompānijas Tesla, marihuānas konglomerāta Cronos, kazino operatora Penn National Gaming un pat bankrotējošā autonomas uzņēmuma Hertz – ir kļuvušas par tirgus favorītiem, ik dienu piedzīvojot mežonīgas svārstības. Pēc Goldman Sachs informācijas, iespēju līgumu spekulanti, kuri izauguši ar Robinhood, pirmo reizi ir panākuši to, ka vienas akcijas iespēju līgumu pārdošanas apjomi pārsniedz tās pašas akcijas tirdzniecības apjomu, kas šogad ir sasniedzis pat 129 procentus.

“Domāju, mēs esam pieredzējuši unikālu situāciju finanšu tirgos,” Forbes atzina Tenevs, kurš strādā attālināti no savām mājām netālu no Robinhood biroja Menlopārkā – ēkā, kas atgādina pludmales māju. “Parasti tirgus sabrukumam seko recesija, un privātie ieguldītāji izstājas no spēles, bet institūcijas ir ieguvējas. Šajā gadījumā Robinhood klienti sāka atvērt jaunus kontus un esošie klienti turpināja iepludināt aizvien vairāk līdzekļu. Ja miljoniem cilvēku investē – kaut arī citos apstākļos viņi to nebūtu darījuši –, tas pozitīvi ietekmē gan sabiedrību, gan ekonomiku.”

Līdzīgi kā jebkurš pieredzējis tirgotājs, arī Tenevs runā kā no grāmatas. Viņa solījumi šķiet tukši, kaut arī, ieskatoties tuvāk, viņš patiešām vada digitālu kazino. Jau no pašiem pirmsākumiem Robinhood tika radīts, lai gūtu peļņu, pārdodot savu klientu tirdzniecības datus ārkārtīgi meistarīgām Volstrītas haizivīm, kas desmitiem gadu garumā, ieguldot miljardus, ir mācījušās pārspēt investorus. Patiesībā analīzes atklāj, ka, jo vairāk riskē Robinhood klienti ar saviem hiperaktīvajiem akciju tirdzniecības kontiem, jo vairāk pelna Silīcija ielejas jaunuzņēmums, kas savukārt tirgus dinozauriem pārdod savu klientu datus. Un, kaut arī Robinhood veiksmīgā stratēģija piesaistīt jaunus treiderus nenovēršami radīja dažus jaunus miljonārus, kuri iekaroja agresīvo, kredītu pārpilno tirgu, uzņēmums ir maldinājis veselu paaudzi, ka iespēju līgumu tirgošana ir tikpat viegla kā jaunu līmeņu sasniegšana videospēlēs.

Akciju iespēju līgumi ir līgumi par attiecīgo pamatakciju iegādi vai pārdošanu par noteiktu cenu konkrētā laika posmā – parasti par pavisam nelielu daļu tās vērtības. Ņemot vērā sarežģīto struktūru, iespēju līgumu tirdzniecība ilgu laiku bijusi tikai izmeklētu riska kapitāla fondu lauciņš. 1973. gadā trīs zinātņu doktori – Fišers Bleks, Mairons Skouls un Roberts Mērtons – izstrādāja iespēju līgumu cenu veidošanas modeli, par kuru saņēma Nobela prēmiju ekonomikā. Šodien viņu matemātisko modeli un tā variācijas var viegli integrēt treidinga lietotnē, lai sarežģītu un riskantu darījumu veikšana neprasītu neko vairāk par dažiem klikšķiem. Pēc Options Clearing Corporation datiem, vairāk nekā 20 % visu iespēju līgumu darījumu termiņa beigās ir nevērtīgi, bet plusā ir tikai seši procenti.

Jūnijā Robinhood uz savas ādas izbaudīja, kas var notikt, kad šādi instrumenti tiek tirgoti nepieredzējušiem investoriem. Kaut arī nav iespējams izslēgt nevienu faktoru, kas var novest ieguldītāju līdz pašnāvībai, viens no Robinhood jaunajiem klientiem – 20 gadus vecs students no Ilinoisas Aleksandrs Kērnss – atņēma sev dzīvību pēc tam, kad pārprata, ka darījuma rezultātā viņš ir parādā Robinhood 730 000 dolāru. Viņa nāve lika dažiem kongresmeņiem kļūt bažīgiem par platformas drošību.

Neraugoties uz šādām problēmām, miljoniem interesentu turpina drūzmēties šajā lietotnē, kas izraisa atkarību, bet tikmēr Tenevs un Bhats sēž uz potenciālas zelta dzīslas, kas atgādina Facebook laika periodā pirms sākotnējā publiskā piedāvājuma. Covid-19 pandēmijas laikā Robinhood piesaistīja 800 miljonus dolāru no riska kapitāla fondiem, panākot uzņēmuma novērtējumu par 11,2 miljardiem dolāru un nodrošinot katram dibinātājam miljarda dolāru kapitālu. Tikmēr februārī Morgan Stanley’s par 13 miljardiem dolāru iegādājās E-Trade, bet Schwab vēl agrāk par 26 miljardiem nopirka TD Ameritrade. Tas liek domāt – ja Robinhood veiks IPO vai tiks pārņemts, tā vērtība varētu būt 20 miljardi dolāru.

Problēma ir tāda, ka Robinhood ir pārdevis pasaulei stāstu par to, ka viņi palīdz mazajiem cilvēkiem, bet tas ir pretrunā viņu īstajam biznesa modelim – pārdot mazos censoņus bagātajiem un sīkstajiem tirgus dalībniekiem.

Vladimira Teneva un Beidžu Bhata panākumi nav nekas jauns tehnoloģiju pasaulē. Viņi satikās 2005. gada vasarā, būdami Stenforda Universitātes studenti. “Mūsu dzīvē atklājās pārsteidzošas līdzības,” Forbes stāsta Bhats. “Mēs abi esam vienīgie bērni ģimenē, abi uzaugām Virdžīnijas štatā, abi Stenfordā mācījāmies fiziku un abi esam imigrantu bērni, jo mūsu vecāki studēja doktorantūrā.” Teneva ģimene emigrēja no Bulgārijas, Bhata ģimene – no Indijas.

Tenevs ir divu Pasaules Bankas darbinieku dēls. Viņš iestājās matemātikas doktorantūrā Kalifornijas Universitātē, bet 2011. gadā no tās izstājās, lai pievienotos Bhatam un izveidotu programmu augstfrekvences treideriem. Tas notika neilgi pēc Volstrītas 2010. gada Flash Crash – Dow Jones Industrial Average biržas negaidītā krituma par gandrīz 1000 punktiem. Ekstrēmās svārstības norādīja uz trūkumiem tirgu aiziešanā no lēnās, bet stabilās New York Stock Exchange uz necaurskatāmajām kvantitatīvās tirdzniecības sistēmām, kurās dominēja dažas slepenas firmas. Tā saucamie Flash Boys (zibenszeļļi), kas centās apsteigt privātos un institucionālos investorus kaut par milisekundēm, sāka savu darbību Manhetenas birojos un IT departamentos, kā arī zinātņu doktorantūru programmās. Un viņi kļuva par jaunajiem Volstrītas karaļiem.

Tajā pašā laikā Tenevs un Bhats ieguva priekšstatu par to, kā strādā un pelna augstfrekvences treideri, kamēr pārējā pasaule piedzīvoja satricinājumu, lēnām atgūstoties no 2008./2009. gada finanšu krīzes. Tas viss noveda līdz Robinhood radīšanai. Kad materializējās 2011. gada Occupy Wall Street kustība, protestējot pret Volstrītas glābšanu un Meinstrītas bloķēšanu, viens no Teneva un Bhata draugiem apsūdzēja viņus labuma gūšanā no negodīgās sistēmas. Dvēseļu radniecība 2012. gadā mudināja viņus nodibināt Robinhood – tirgošanās lietotni, kuras nosaukums nepārprotami norādīja uz spēles noteikumu izlīdzināšanu. Acīm redzami – un revolucionāri – inovatīvi. Nekādu komisiju un minimālas bilances laikā, kad pat lētākie no konkurentiem, E-Trade un TD Ameritrade, ar savām komisijām pelnīja miljardus.

Sākotnēji Tenevs un Bhats ekskluzivitātes aizsegā pievilināja aizvien vairāk klientu. 2013. gadā pēc uzņēmuma nodibināšanas viņi ierobežoja piekļuvi platformai, izveidojot 50 000 potenciālo dalībnieku gaidīšanas sarakstu. Tad viņi izmeta ēsmu, atļaujot potenciālajiem klientiem pakāpties uz augšu rindas pozīcijā, piesaistot savus draugus. Līdz nonākšanai Apple App Store 2014. gadā Robinhood gaidīšanas sarakstā atradās jau miljons interesentu. Un viņi to panāca faktiski bez mārketinga izdevumiem.

Bhats maniakāli koncentrējās uz lietotnes dizainu, cenšoties padarīt Robinhood “pārsteidzoši vienkāršu”. iPhone attēloja animācijas un vibrēja, kad lietotāji iegādājās akcijas. Bhats nāca klajā ar aizvien jaunām idejām. Viņš ar saviem darbiniekiem mēdza pārskriet pāri ielai no Robinhood biroja Paloalto uz Stenforda Universitāti, lai no sastaptajiem studentiem iegūtu atsauksmes par saviem risinājumiem. 2015. gadā Robinhood ieguva Apple dizaina apbalvojumu; togad to saņēma vēl 12 citas lietotnes. Studenti-mileniāļi sāka masveidā lejupielādēt Robinhood.

Līdz 2019. gada rudenim ar pieciem simtiem darbinieku un sešiem miljoniem lietotāju Robinhood bija piesaistījis miljardu dolāru finansējumu un straujiem soļiem tuvojās 7,6 miljardu novērtējumam. Tenevs un Bhats – abi mazākuma daļu turētāji ar nedaudz vairāk kā 10 % akciju katram – bija kļuvuši stāvus bagāti.

2019. gada septembrī Goliāts nolaidās uz ceļiem Dāvida priekšā. Industrijas giganti E-Trade, Schwab un TD Ameritrade, kas bija daudz lielāki par Robinhood, 48 stundu laikā pazemināja savas komisijas līdz nullei. Pēc dažiem mēnešiem šim piemēram sekoja arī Merrill Lynch un Wells Fargo. Izgaistot tik vērienīgam ienākumu avotam, brokeru akcijas piedzīvoja brīvo kritienu, un drīz pēc tam TD Ameritrade bija spiesti stāties laulībā ar Schwab, bet E-Trade nokļuva Morgan Stanley paspārnē.

Divi mileniāļi panāca to, ko atlaižu giganti Vanguard un Fidelity līdz tam nekādi nebija varējuši. Viņi apraka pēdējās viegli iegūtas treidinga komisiju naudas cerības, kas vairāku paaudžu garumā baroja akciju brokerus un veidoja Volstrītas brokeru firmu finansiālo pamatu.

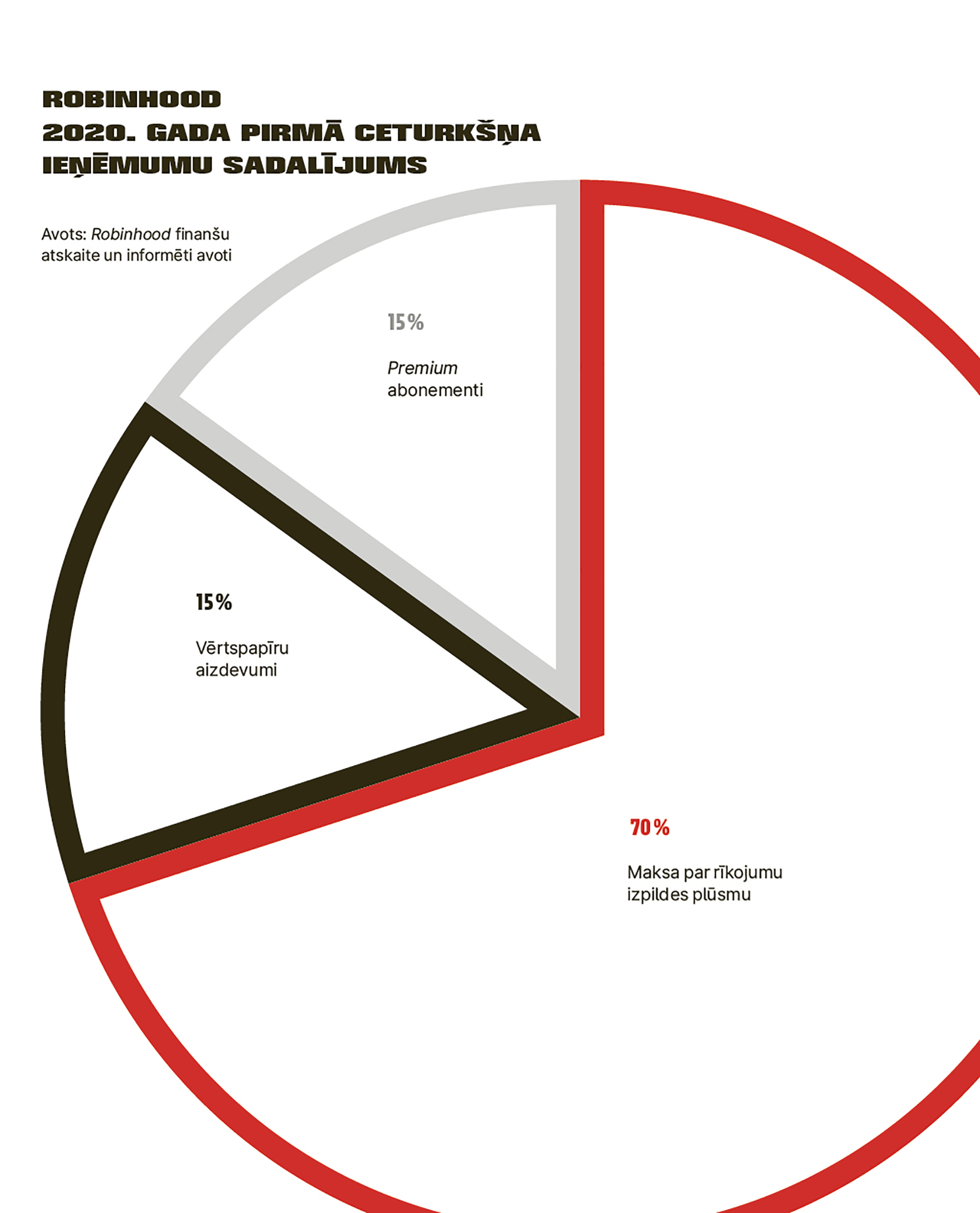

Slepeno panākumu recepti dibinātāji atklāj negribīgi – jau no pašiem pirmsākumiem Robinhood savu peļņu balstīja uz maksu par rīkojumu izpildes plūsmu jeb PFOF (payment for order flow). Tā vietā, lai saņemtu komisiju no klientiem, Tenevs un Bhats pelnīja aiz klientu mugurām, pārdodot viņu darījumus tā saucamajiem tirgus uzturētājiem – lieliem, sarežģītiem kvantitatīvās tirdzniecības uzņēmumiem (kvantiem), kā Citadel, Two Sigma, Susquehanna International Group un Virtu Financial. Lielās firmas iekļāva Robinhood klientu rīkojumus savos algoritmos un centās gūt peļņu no darījumiem, atskaitot nelielas frakcijas no to pirkšanas un pārdošanas cenām.

Ne jau Robinhood izgudroja rīkojumu tirdzniecību; piemēram, E-Trade 2019. gadā šādā veidā nopelnīja aptuveni 200 miljonus dolāru. Pretēji lielākajai daļai konkurentu Robinhood ietur procentus no kvantu sprediem (starpības) par katru pārdošanas darījumu, nevis fiksētu daudzumu, tāpēc, kad starp pirkšanas un pārdošanas cenu ir liela starpība, ieguvēji ir visi… izņemot klientu. Turklāt, tā kā Robinhood klienti parasti tirgojas ar nelielu akciju daudzumu, pastāv mazāks risks izmainīt tirgu, un līdz ar to samazinās risks arī lielajiem kvantiem, kas vada viņu modeļus. 2020. gada pirmajā ceturksnī 70 % no uzņēmuma 130 miljonu dolāru ieņēmumiem veidoja ieņēmumi no rīkojumu plūsmas pārdošanas. Otrajā ceturksnī PFOF ieņēmumi sasniedza 180 miljonus dolāru.

Ņemot vērā Teneva un Bhata vēsturi ar augstfrekvences treidinga biznesu, nav nekāds pārsteigums, ka viņi savu uzņēmumu veidoja gudri, piesaistot klientus, kas būtu pievilcīgi Volstrītas tirdzniecības uzņēmumu klientiem. Kāda veida tirgotāji ir gardākais kumoss lielajiem plēsējiem? Tie, kuri dzenas pēc īslaicīgām akciju svārstībām un neņem vērā spredu lielumu, kā arī tie, kuri spekulē ar iespēju līgumiem. Tāpēc lietotne Robinhood ir veidota tieši videospēļu paaudzes jauniešiem un nepieredzējušiem investoriem. Viena no pirmajām lietām, kas piesaista uzmanību, uzsākot savu ceļu akciju tirdzniecībā ar Robinhood un iegūstot atļauju tirgoties ar iespēju līgumiem, ir dažas lētas akcijas un spilgti oranža poga Tirgoties ar iespēju līgumiem tieši virs uzraksta Pirkt tālruņa ekrānā.

Iespēju līgumu tirdzniecība ir arī lielākais kārums Robinhood īstajiem klientiem – algoritmu kvantu treideriem. Spriežot pēc Piper Sandler nesenā ziņojuma, kvanti maksā Robinhood 58 centus par 100 akciju iespēju līgumiem un 17 centus par 100 akciju līgumiem. Iespēju līgumi ir mazāk likvīdi par akcijām, un tie parasti tiek tirgoti ar lielākiem sprediem. 2020. gada pirmajā pusē iespēju līgumu pārdošanas daļa veidoja 62 % no Robinhood rīkojumu plūsmas ieņēmumiem.

Pols Rovadijs no Alphacution atklāj, ka iekārojamākie no darījumiem ir tā saucamie Stop Loss Limit rīkojumi. Tie sniedz pircējam iespēju iestatīt automātiskus cenas ierobežojumus, kas aizver viņu pozīcijas ar mērķi iekasēt peļņu vai ierobežot zaudējumus. 2019. gada oktobrī Robinhood ar prieku paziņoja saviem klientiem par iespēju līgumu apturēšanas limitu rīkojumu atklāšanu. Tā ir atjautīga funkcija, kas pēc būtības liek tirdzniecībai notikt autopilota režīmā. “Šis rīkojums nekavējoties tiek pārdots ātram treiderim, kas zina, kādi ir jūsu nodomi, proti, kad jūs pats pārdotu,” atklāj kāds bijušais ātrais treideris. “Tas ir tāpat, kā pierakstīt noslēpumu uz papīra lapas un atdot to savam brokerim, kurš pārdod to kādam, kuru interesē jums pretēju darījumu veikšana.”

Robinhood noliedz, ka lietotnes darbības princips ir izlikt lamatas nepieredzējušiem investoriem. “Rīkojumu plūsmu pārdošana ir ierasta un legāla prakse šajā nozarē,” saka Robinhood pārstāvis, uzsverot, ka firmas darījumu rīkojumu izpilde šogad ļāvusi tās klientiem ietaupīt kopumā miljardu dolāru. “Mēs koncentrējamies uz platformas pakalpojuma nodrošināšanu, kas padara finanses pieejamas un saprotamas un ļauj klientiem pieņemt pārdomātus, zināšanās balstītus lēmumus.”

Miljardieris, konkurents, Interactive Brokers dibinātājs Tomass Peterfijs pirkrīt, ka stop limit rīkojumi zinošam treiderim ir tie vērtīgākie. “Ja cilvēki jums sūta rīkojumus, jūs redzat, kas viņi ir. Jūs varat viņus apmānīt, virzot augšup pa cenas līkni un skatoties, cik daudz rīkojumu jums ir katrā no cenām.” Piemēram, ja pircējs redz pārdošanas rīkojumus, kas apkopoti ap noteiktu cenu, tas nozīmē – ja akciju vai iespēju līguma cena sasniedz šo noteikto cenu, tirgū notiks smags kritiens. “Ja esat treideris, jums ir izdevīgi tas, ka varat izraisīt apstāšanos, izvietojot pārdošanas rīkojumu short, un pēc tam nosegt daudz zemākas pozīcijas,” saka Peterfijs. “Tas ir vecs paņēmiens.”

Būtībā Covid-19 lietotnei Robinhood ir bijis gan svētība, gan lāsts. Pandēmija piespieda miljoniem potenciālo klientu ieslēgties mājās, kur viņu uzmanību nenovērš, piemēram, sportošana, un kur viņi ir bruņojušies ar ātru interneta pieslēgumu un brīviem naudas līdzekļiem, ko viņiem izsniegusi valdība. Tikmēr akciju tirgus sniedz tik nepieciešamo adrenalīnu ar savām grandiozajām svārstībām, pieaugot tādu superzvaigžņu akciju vērtībai kā Amazon un pat atdzīvinot mirušās akcijas, kā Chesapeake Energy. Rezultātā tika piedzīvots vēl nebijis jaunu starpniecības pakalpojumu sniedzēju uzplaukums. Robinhood tagad ir vairāk nekā 13 miljoni reģistrētu klientu kontu – gandrīz tikpat, cik Charles Schwab ieguvis savas 49 gadu pastāvēšanas vēsturē (14 miljoni), un vismaz divreiz vairāk salīdzinājumā ar E-Trade sešiem miljoniem kontu.

Uzņēmums ir veicis apvērsumu arī dažu savu klientu dzīvē. IT speciālists Teilors Hamiltons (23), kurš 2018. gadā absolvēja Pensilvānijas Universitāti, martā atvēra Robinhood kontu un sāka tirgoties. Viņš pirka iespēju līgumus pret brūkošo tūrisma nozares uzņēmumu Delta un Uber akcijām, bet vēlāk lika likmes uz Boeing un citu sakautu uzņēmumu akciju vērtības palielināšanos, precīzi izskaitļojot, ka valdības tās de facto glābs tieši vērtspapīru tirgū. Pēc četriem mēnešiem un 300 darījumu Hamiltona kapitāls ir pieaudzis līdz 100 000 dolāru, un viņš nomaksāja 15 000 dolāru lielo studiju aizdevumu. “Tā bija manas dzīves lielā iespēja,” atzīst Hamiltons, kurš lielāko daļu savas peļņas pārskaitīja bankas kontā, lai izvairītos no kārdinājuma to iztirgot.

Pandēmija izgaismoja arī Robinhood trūkumus. Kad marta sākumā vienas dienas laikā tika piedzīvots 5 % tirgus kritiens ar tam sekojošu atlēcienu, Robinhood klienti gandrīz uz divām dienām palika atslēgti no saviem kontiem, jo brokera tehnoloģiskās sistēmas uzkārās zem desmitkārtīga rīkojumu apjoma palielinājuma svara. Neapmierinātie klienti lika par sevi manīt sociālajos tīklos, un pret uzņēmumu tika uzsāktas vairāk nekā desmit tiesvedības.

Dažu pēdējo mēnešu laikā Robinhood paklusām restrukturizējas. Tenevs neslēpj, ka tiek veikti lieli ieguldījumi tehnoloģiskajos risinājumos, lai palielinātu kapacitāti un paaugstinātu rezerves. Ievērojama daļa no 800 miljonu dolāru riska kapitāla investīciju pieplūduma tiks novirzīta uzlabojumiem un 300 inženieru lielās komandas paplašināšanai.

Pēc Kērnsta traģēdijas tiek izvērtēta Robinhood iespēju līgumu tirdzniecības saskarne. Uzņēmums apņēmies izglītot savus klientus par augsti spekulatīvo darījumu būtību. Tas ietver iespēju līgumu apmācību speciālista nolīgšanu, lietotnes paziņojumu un e-pasta komunikācijas uzlabošanu. Augustā uzņēmums paziņoja, ka līdz šā gada beigām tiks pieņemti darbā vairāki simti klientu apkalpošanas speciālistu darbam birojos Teksasā un Arizonā.

Kā ziņo informēti avoti, patlaban uzņēmumā jūtams satraukums. Divus gadus Robinhood ir publiski runājis par IPO. Ar teju nulles procentu likmēm un akciju tirgus straujo attīstību paveras plašas publiskā piedāvājuma iespējas, tomēr tas neilgs mūžīgi.

Labāk – īpaši, ņemot vērā Robinhood pašreizējās problēmas – varētu būt ātri to pārdot pilna servisa uzņēmumiem, piemēram, Goldman Sachs, UBS vai Merrill Lynch. Šāds darījums gados jaunajiem Robinhood dibinātājiem Tenevam un Bhatam ļautu nopelnīt vairākus miljardus dolāru. To zina ikviens tirgotājs – labāk pārdot tad, kad ir tāda iespēja, nekā tad, kad esi spiests to darīt.