Fintech tiesas diena

Dibināšanas ažiotāža ir beigusies. Dučiem reiz daudzsološu jaunuzņēmumu konkurē par ierobežotu skaitu klientu un cieš no naudas trūkuma. Lielākajai daļai vienīgais risinājums ir apvienošanās – vai arī tie izzudīs.

Pērn 15. novembrī piecus gadus vecā finanšu tehnoloģiju uzņēmuma Ribbon Home (tas piedāvāja pircējiem iespēju veikt skaidras naudas piedāvājumus, solot salabot sabojāto mājokļu pirkšanas tirgu) līdzdibinātāji visiem saviem darbiniekiem nosūtīja mīklainu un mulsinošu e-pastu. Cita starpā tajā bija teikts: “Šajā nenoteiktības laikā mēs lūdzam komandas biedrus, kas nav iesaistīti darbā ar klientiem vai finansēm, novērst uzmanību no darba un pievērsties savai dzīvei, pavadīt laiku ar ģimeni un darīt lietas, kas jums sagādā komfortu.” Pēc sešām dienām Ribbon atlaida 85 % savu darbinieku – 190 cilvēku – un samazināja atlaišanas pabalstus līdz vienas nedēļas atalgojumam, kaut iepriekš tika solīta kompensācija par sešām nedēļām. Tagad Ribbon strādā mazāk nekā 30 cilvēku, un nesen uzņēmums paziņoja, ka ir apturējis visus savus jaunos projektus.

Ribbon dienas ir skaitītas, bet 2021. gada septembrī, pandēmijas laika mājokļu tirgus bumā, riska kapitālisti, ieskaitot Bain Capital un Greylock, jaunuzņēmumā iepludināja 150 miljonus dolāru, novērtējot to par 500 miljoniem. Nauda bija paredzēta, lai veicinātu ātru izaugsmi. Kompānija prognozēja “desmit miljardu dolāru lielus mājokļu pirkšanas darījumus ik gadu”, un tās darbinieku skaits izauga līdz 360.

Šīs vieglās naudas dienas ir beigušās. Kopš 2021. gada mājokļu hipotēkas likmes ir vairāk nekā dubultojušās, tādējādi atdzesējot tirgu un samazinot nepieciešamību pēc skaidras naudas piedāvājumiem. Ribbon, kas, visticamāk, nav pat pietuvojies pelnoša uzņēmuma statusam, lielā mērā paļāvās uz pastāvīgu ārējā finansējuma avotu. Atšķirībā no tradicionālajām bankām, kuru noguldījumi finansē mājokļu hipotēkas, Ribbon bija nepieciešams, lai tā klientu piedāvājumus finansētu kompānijas galvenie naudas devēji – Volstrītas firmas. Goldman Sachs un Waterfall Asset Management ir atsaukas savu finansējumu, jo Ribbon vairs neatbilst to aizdošanas kritērijiem. Ribbon atteicās sniegt komentārus.

Tāpat kā daudzi kādreiz daudzsološi finanšu tehnoloģiju uzņēmumi, arī Ribbon ir attapies starp Skillu un Haribdu. Uzņēmumam ātri izsīkst līdzekļi, un tā neveiksmīgais biznesa modelis jaunu naudu nenesīs. Neveiksmju nomāktajiem finanšu tehnoloģiju uzņēmumiem atliek vien izvēlēties – pārtraukt uzņēmējdarbību vai pārdot biznesu par godīgu cenu. “Mums riska kapitālisti saka – viss, kas ir mūsu portfelī, ir izlikts pārdošanai,” atzīst kāda fintech uzņēmuma vadītājs.

Fintech ir termins, ko plaši izmanto tehnoloģiju jaunuzņēmumiem, kas koncentrējas uz finanšu pakalpojumiem. Šie jaunie uzņēmumi, kuru mērķis ir ar sensacionālām tehnoloģijām izkonkurēt vecā stila bankas, apdrošinātājus un kredītkaršu uzņēmumus, dibināti galvenokārt pēdējo desmit gadu laikā.

Vēl tikai pirms pāris ātri paskrējušiem gadiem riska kapitālisti nespēja atteikties no ieguldīšanas šajā nozarē. 2021. gadā CB Insights ziņoja, ka fintech uzņēmumi 5474 finansējuma kārtās piesaistījuši vairāk nekā 140 miljardus dolāru. Tas bija vairāk, nekā piesaistīts iepriekšējos trīs gados. Pieaugot publiskajiem tirgiem, daudzi finanšu tehnoloģiju uzņēmumi tika kotēti biržā, šādi ar 28 jaunuzņēmumu sākotnējiem publiskajiem piedāvājumiem (IPO) piesaistot desmit miljardus dolāru, vēsta S&P Global Market Intelligence ziņojums. Vienā mirklī par miljardieriem kļuva tādu uzņēmumu kā Affirm (līzinga aizdevumi), Marqeta (jauna tipa maksājumu apstrāde) un Upstar (mākslīgā intelekta pārbaudīti aizdevumi) dibinātāji.

Bet, tā kā IPO tirgus ir letarģisks un finanšu tehnoloģiju jomas uzņēmumu akciju vērtība kopš to augstākā punkta sarukusi par 60 %, riska investori un baņķieri ir aizgriezuši naudas krānu ne tikai jaunām investīcijām, bet arī papildu finansējumam jau portfelī esošajām kompānijām. Saskaņā ar CB Insights datiem fintech nozares uzņēmumu finansējums pagājušā gada pēdējā ceturksnī saruka līdz 11 miljardiem dolāru – tas ir mazākais kopš 2018. gada.

“Daži riska kapitālisti saka – mēs nezinām, kad mēs būsim sasnieguši dibenu,” saka kāda fintech uzņēmuma vadītājs. “Nav ne mazāko izredžu, ka mēs tajos ieguldīsim naudu,” papildina Better Tomorrow Ventures līdzdibinātājs un galvenais partneris Šīls Mohnots. “Šogad mēs noteikti piedzīvosim, ka tādi uzņēmumi pārtrauks darbību. Tas būs sāpīgi.”

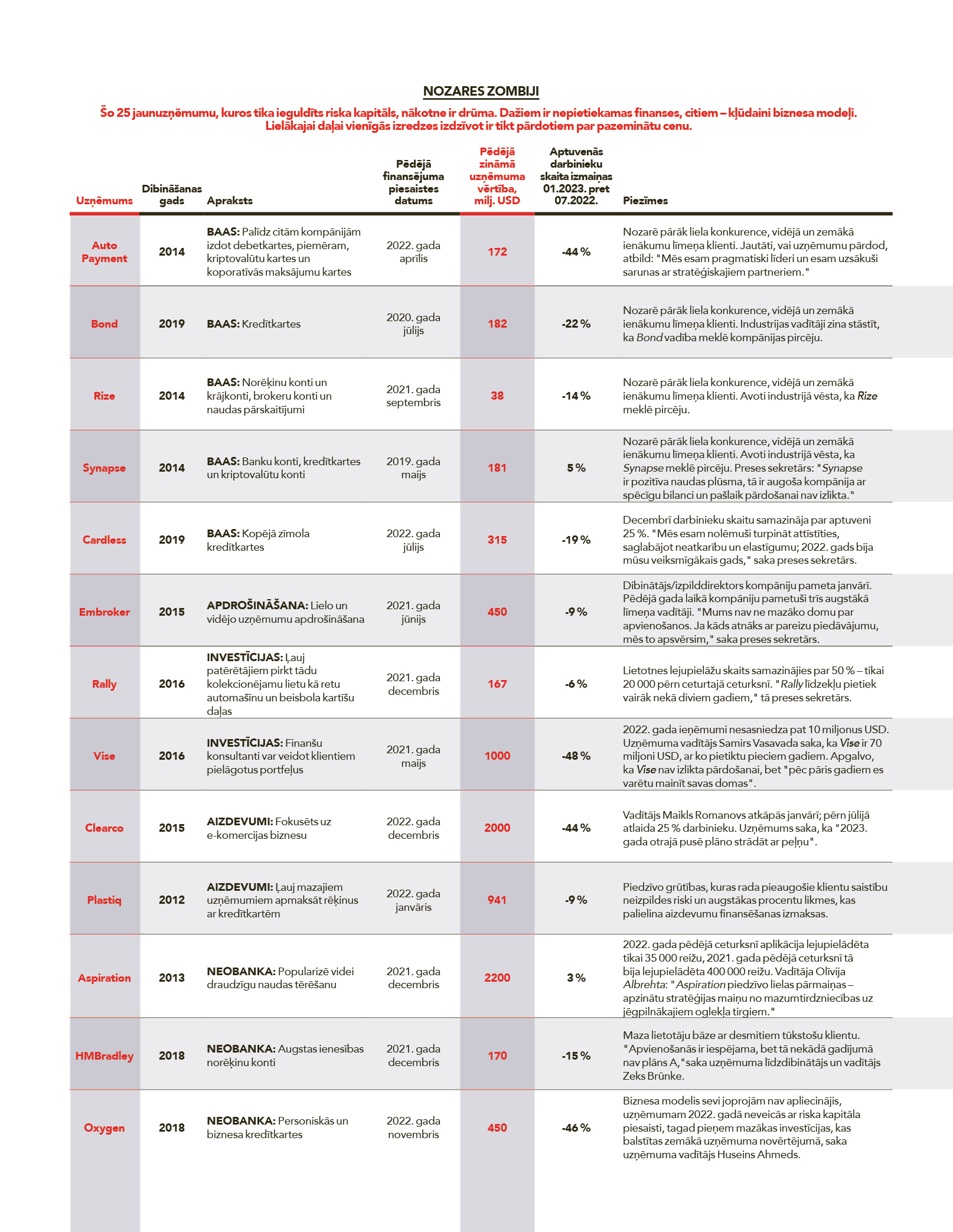

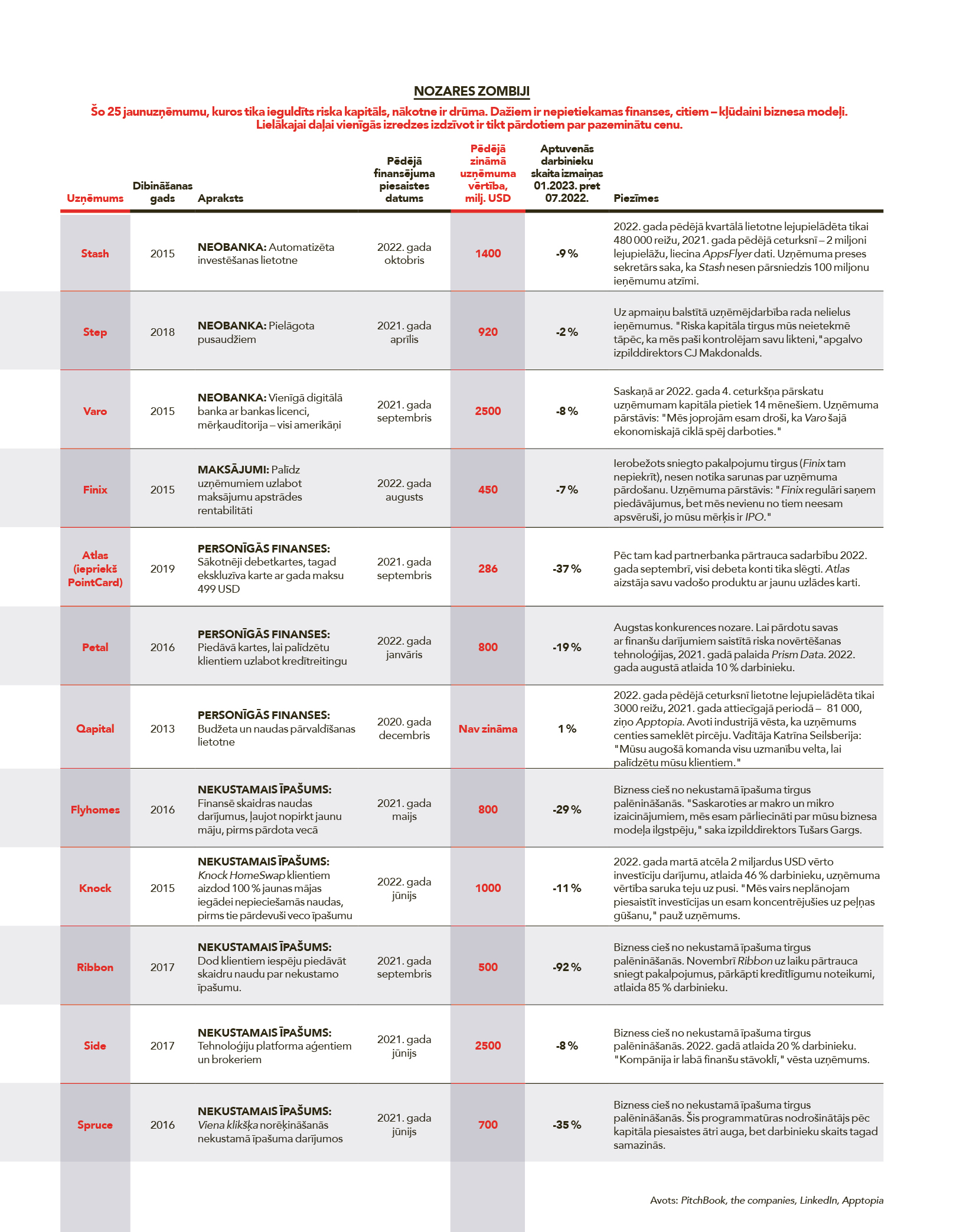

450 agrīnās stadijas jaunuzņēmumu aptaujā, ko pagājušajā rudenī veica Bostonas riska kapitāla uzņēmums January Venture, secināts, ka 81 % uzņēmumu pieejamā naudas summa bija mazāka, nekā gadā nepieciešams. Mēnešiem ilgā izmeklēšanā, pārbaudot 200 finanšu tehnoloģiju jomas jaunuzņēmumu, kuru pēdējā finansējuma kārta bijusi vismaz pirms 18 mēnešiem, Forbes izmantoja datus no CB Insights un PitchBook. Pēc tam mēs sazinājāmies ar dučiem iesaistītu personu, baņķieru, investoru, analītiķu un uzņēmumu dibinātāju, lai sašaurinātu finanšu grūtībās esošo jaunuzņēmumu sarakstu, atstājot tos, kam ir nepārbaudīti un nerentabli uzņēmējdarbības modeļi. Daudzi nepārprotami uzrāda problēmu pazīmes, piemēram, masveidā atlaiž darbiniekus. Mūsu izmeklēšana atklāja arī tādus problēmās slīgstošus fintech jaunuzņēmumus, kas finansējumu piesaistījuši pavisam nesen. Kopumā mūsu 25 finanšu tehnoloģiju dzīvie miroņi ir kolektīvi apguvuši investoru naudu aptuveni, kopumā 75 miljardus dolāru, kamēr šo uzņēmumu vērtība ir tikai 2,5 miljardi. Daudzi no tiem tiks nopirkti – vai tie aizies bojā. “Aiz slēgtām durvīm notiek daudz apvienošanās un pārņemšanas sarunu,” saka Džigars Patels, kurš vada Morgan Stanley investīciju biznesu finanšu tehnoloģiju jomā.

Nevienu citu fintech sektoru nenomāc tik lielas problēmas kā tā dēvētās neobankas. Tās kāro sagraut tradicionālo banku sistēmu, un ideja, kas ir šo uzņēmumu darbības pamatā, ir vienkārša – piedāvāt patērētājiem banku pamatpakalpojumus, piemēram, debetkartes, kredītkartes un nelielus aizdevumus, ar mobilo tālruņu starpniecību. Mobilās lietotnes samazina problēmas ar dokumentiem, izmaksas un novērš nepieciešamību tikties aci pret aci. Pandēmijas laikā, kad miljoniem, pateicoties stimulu maksājumiem, tika pie nelieliem neparedzētiem ienākumiem, tādas neobankas kā Chime, Current un Varo ieguva neskaitāmi daudz klientu. CB Insights lēš, ka kopš 2020. gada 47 neobankas kopumā piesaistījušas 7,5 miljardus dolāru riska kapitāla.

Četrus gadus vecais uzņēmums Step ir Paloalto neobanka, kas pusaudžiem piedāvā krājkontus, kredītkartes un kripto investīcijas. 2021. gadā finansētāji, piemēram, Coatue, kas iegulda tehnoloģiju nozarē, maksājumu gigants Stripe un aktieris Vils Smits, to novērtēja par 920 miljoniem dolāru. Gada beigās tas ziņoja par 2,7 miljoniem klientu, bet saskaņā uzņēmumam pietuvinātu avotu sniegtajām ziņām Step gada ieņēmumi nebija sasnieguši pat desmit miljonu atzīmi.

Step pēdējā kapitāla piesaistes kārta par 100 miljonu dolāru notika gandrīz pirms diviem gadiem – 2021. gada aprīlī. Kompānija savā uzņēmējdarbībā joprojām nav sasniegusi punktu, kad peļņa ir vienāda ar izmaksām. Pērn jūlijā Step atlaida aptuveni 20 % darbinieku. Tiesa, vadītājs CJ Makdonalds to skaidro ar nepieciešamību paaugstināt produktivitāti un apgalvo, ka ieņēmumi 2021. gadā pārsnieguši desmit miljonu atzīmi (Forbes lūgumu sniegt šim apgalvojumam pierādījumus viņš noraidīja).

Vēl viena neobanka – Aspiration, kas sāka darboties 2014. gadā. Tai bija videi draudzīga misija, cita starpā tā ļāva debetkartes maksājumus noapaļot uz augšu līdz pilnam dolāram un par šādi saziedoto naudu iestādīt koku. Aspiration atbalstītāju vidū bija arī aktieri Leonardo di Kaprio un Orlando Blūms. Mobilās analīzes uzņēmuma Apptopia dati liecina, ka šī neobanka piedzīvoja savas lietotnes lejupielāžu skaita samazināšanos no 400 000 ceturksnī 2021. gada beigās līdz 35 000 ceturksnī 2022. gada beigās. Pērn oktobrī, kad aizkavējās 400 miljonu dolāru kapitāla piesaiste no investora, kas uzņēmumu bija novērtējis par 2,3 miljardiem, Aspiration izpilddirektors atkāpās no amata. Nesen tas krasi mainīja darbības vektoru un pievērsās uzņēmumu apkalpošanai, solot tiem oglekļa kredītu risinājumus. Tikmēr potenciālais investors apvienojās ar citu uzņēmumu un IPO termiņš pagarināts līdz 2023. gada 31. martam.

“Neobankas centās desmit gadus, un tām bija daudz vairāk laika ieskrieties, nekā kāds jebkad būtu iedomājies,” saka kādas bankas vadītājs. “Neviens no šiem biznesiem neizdomāja, kā likt ekonomikai darboties. Zīmola veidošana ir pārāk dārga. Klientu iegūšana, izmantojot apmaksātu meklēšanu un sociālos medijus, ir pārāk dārga. Uzkrāt zināšanas kreditēšanas jomā ir patiešām grūti, un tas prasa daudz laika.”

Vēl viens ievērojams traucēklis – neobankas patiesībā nav bankas. Tā kā tām nav bankas licences, ja tās vēlas aizdot saviem klientiem, tām jāmaksā nodevas citām bankām vai jāsameklē investori, kas finansētu šos aizdevumus. Tas ir dārgs pasākums, vēl jo vairāk, ja kapitāla cena ir lielāka par nulli. Pašlaik federālo fondu likme (likme, ar kādu bankas aizdod cita citai) ir ap 4,25 %; pirms gada tie bija tikai 0,08 procenti.

Sanfrancisko neobanka Varo iztērēja 100 miljonus dolāru, lai iegūtu licenci un varētu aizdot izdevīgāk. Tagad tā saskaras ar jaunu izaicinājumu – Varo nav pietiekamas depozītu bāzes, no kuras izsniegt aizdevumus. Decembra beigās Varo paziņoja par 5,3 miljoniem kontu ar kopējo noguldījumu summu 276 miljoni dolāru. Tas nozīmē, ka vienā tās kontā tika turēti vidēji tikai 52 dolāru. Viens no faktoriem, kas, iespējams, izskaidro niecīgos noguldījumus, – Varo, kas reklamē, ka nepiemēro nodevas, nodrošina agrīnu piekļūšanu algas čekiem bez maksas un 6 % naudas atmaksu no kredītkaršu maksājumiem, apkalpo klientus ar zemiem un vidējiem ienākumiem, un daudzi no viņiem Varo neizmanto kā primāro bankas kontu.

Lielāko daļu naudas Varo nopelna ar transakcijām. Tās ir nodevas no viena līdz diviem procentiem, ko tirgotāji maksā, kad patērētāji izmanto savas debetkartes un kredītkartes, savukārt aizdevumi veido mazāk nekā 10 % no 2022. gada ieņēmumiem. Saskaņā ar jaunākajām atskaitēm, kas iesniegtas regulatoram, apgrozāmā kapitāla tai pietiek 14 mēnešiem. “Mēs joprojām esam pārliecināti, ka Varo spēj veiksmīgi pārdzīvot arī šo ekonomisko ciklu,” saka uzņēmuma pārstāvis.

Neobankas nav vienīgās, kurām ir nepilnīgi un kļūdaini biznesa modeļi. Vise ir rosīgs Ņujorkas uzņēmums, kuru nodibinājuši un vada divi 22 gadus veci jaunieši. Uzņēmums finanšu konsultantiem pārdod mākslīgā intelekta programmatūru, kas ļauj tiem ātri izveidot pielāgotus zemu izmaksu ieguldījumu portfeļus. 2021. gadā šis jaunuzņēmums tika novērtēts par miljardu dolāru, un to finansēja Ribbit Capital un Sequoia. Par spīti apgalvojumiem, ka Vise ir piekļuve iespaidīgam kapitālam, uzņēmuma atklātā finanšu informācija liecina, ka jau 2022. gada septembrī tā pārvaldītie aktīvi bija tikai 362 miljoni dolāru (Vise apgalvo, ka tā aktīvi ir gandrīz 500 miljoni). Ar 0,5% nodevām no aktīviem Vise ieņēmumi ir tikai daži miljoni. Ņemot vērā lielo konkurenci ar esošajām portfeļa pārvaldīšanas programmatūras platformām un konsultantu nevēlēšanos tās mainīt, nav brīnums, ka Vise ir problēmas.

Vise līdzdibinātājs un izpilddirektors Samirs Vasavada saka, ka viņa jaunuzņēmumam, kurā strādās 50 darbinieku, ir 70 miljoni dolāru skaidrā naudā; ar tiem vajadzētu pietikt pieciem gadiem. Tomēr Vise ir veidojis arī tādas partnerattiecības ar lielām finanšu iestādēm, kas parasti beidzas ar uzņēmumu pārdošanu. Vasavada gan apgalvo, ka nepasver pārdošanas iespēju, bet uzreiz piebilst: “Pēc pāris gadiem es varētu mainīt savas domas.”

Problēma ir arī tajā, ka pārāk daudz uzņēmumu dzenas pakaļ pārāk mazam klientu sakaitam. “Kas notiek, ja softbola spēles laikā ir 16 bērni katrs ar savu limonādes stendu? Limonāde būs lieliska, bet viņi visi izputēs,” saka Stīvs Maklohlins, Sanfrancisko investīciju bankas FT Partners dibinātājs un izpilddirektors.

Tirgus pārsātinājums ir nopietna problēma arī banku pakalpojumu firmām (banking-as-a-service; BaaS). Tā ir pārslogota jaunuzņēmumu niša, kas cenšas pārdot savu programmatūru citiem uzņēmumiem, it īpaši neobankām, kuras vēlas piedāvāt saviem klientiem tādus finanšu produktus kā norēķinu kontus un krājkontus.

Divi no pazīstamākajiem publiski tirgotajiem BaaS uzņēmumiem meklējami Teksasā, Ostinā – Q2 ar 1,8 miljardu dolāru tirgus kapitalizāciju un Green Dot, kura tirgus vērtība ir 940 miljoni. Green Dot ienesīgums ir niecīgs, un Q2 kopš tā IPO 2014. gadā nekad nav nesis peļņu. Pēdējos 12 mēnešos tas zaudējis 100 miljonus dolāru no saviem 550 miljonu ieņēmumiem. CB Insights norāda – kopš 2020. gada tikai 13 dažādi BaaS jaunuzņēmumi piesaistījuši kopējo kapitālu 2,1 miljarda dolāru apjomā.

Pārāk lielais BaaS uzņēmumu skaits un pārāk mazais klientu skaits, no kuriem lielākā daļa ir ierobežoti savās finansēs, nav vienīgā problēma. Pie apvāršņa jau vīd dārgi regulējumi. Novembrī Valsts kases nāca klajā ar paziņojumu, iesakot uzņēmumus, tai skaitā BaaS, kas iesaistīti “banku un finanšu tehnoloģiju” attiecībās, pakļaut banku regulējumam un uzraudzībai, tai skaitā no Patērētāju finanšu aizsardzības biroja puses.

Tāpēc nav pārsteigums, ka daudz BaaS jaunuzņēmumu tagad izlikti pārdošanai. Ņujorkas uzņēmumss Rize meklē pircēju, liecina pietuvinātu avotu informācija (Rize uz lūgumu sniegt komentārus nereaģēja). Tirdzniecībai izlikts arī Lielbritānijas uzņēmums Railsr, apliecina uzņēmuma preses sekretārs. “Tirgus apstākļi pēdējos 12 mēnešos mudina uz tirgus konsolidāciju.”

Sanfrancisko jaunuzņēmumam Synapse ir lielāka vilkme nekā lielākajai daļai BaaS uzņēmumu, taču ļaunprātīga pārvaldības prakse, tostarp apšaubāmas darbinieku atlaišanas 2020. gadā, izraisīja talantu aizplūšanu. Pēdējos sešos mēnešos Synapse cenšas atrast pircēju, un industrijas pārzinātāji zina stāstīt, ka prasītā cena ir mazāka par 180 miljoniem dolāru. Tā ir uzņēmuma vērtība, kas tika noteikta 2019. gadā, kad tas pēdējo reizi piesaistīja kapitālu. “Synapse ir pozitīva naudas plūsma, spēcīga bilance, un uzņēmums pašlaik netiek pārdots,” saka tā pārstāvis, kurš arī noliedz darbinieku aizplūšanu.

BaaS kļūmju un neveiksmju sērija rada risku visai finanšu tehnoloģiju ekosistēmai, jo to programatūra nodrošina būtiskus savienojumus ar tradicionālajām bankām. “Kas notiek, ja jūsu galvenais infrastruktūras nodrošinātājs ir nerentabls jaunuzņēmums, kas nespēj piesaistīt finansējumu?” retoriski jautā investore un Bain Capital partnere Merita Hammere.

Ne visi uzskata, ka asiņu nolaišana fintech industrijai nāks par ļaunu. Viens no kādas augstākā līmeņa riska kapitāla firmas partneriem saka: “Es to uztveru vienkārši kā normālu ekonomikas ciklu.